[基金 VS ETF 比較] ETF績效跟手續費幾乎都完勝基金,為何要投資基金呢?基金真的比不上ETF?

[基金 VS ETF 比較] ETF績效跟手續費幾乎都完勝基金,為何要投資基金呢?基金真的比不上ETF?

FF4~15

1、ETF績效幾乎都完勝基金

2、ETF手續費0.5%都嫌貴,但是基金加一加動輒2~3%

但是大家也不是笨蛋,為何要投資基金呢?基金真的比不上ETF?

ekone123

"FF4~15"網路爬了一下文章,釐清個重點:

1、ETF績效幾乎都完勝基金

2、ETF手續費0.5%都嫌貴,但是基金加一加動輒2~3%

但是大家也不是笨蛋,為何要投資基金呢?基金真的比不上ETF?

青菜蘿蔔各有喜好,每個人的風險偏好不同。

即使ETF績效比基金好,但波動度與現金流卻未必適合每一個人。

jerrysun

簡單來說:如果你要有月配息、創造現金流就買基金, 如果你要賺資本利得就去買ETF。

主動型基金期待的就是超額報酬,獲利率可能有機會打敗指數,但是你目前的比率來看漫低的。

此外基金的錢比較好分配,ETF一股要看現在對應的價錢,且不定時還要再平衡來維持資產配置的比例, 投資來說基金相較之下就變得比較簡單。

最後覺得ETF有趣的地方是可以自己搭配組合, 滿足自己是經理人的乾癮~

好比說美國平衡型就用VTI搭配BND、全球平衡型就用VT搭配BWX等…

我是布魯斯

"FF4~15"網路爬了一下文章,釐清個重點:

1、ETF績效幾乎都完勝基金

2、ETF手續費0.5%都嫌貴,但是基金加一加動輒2~3%

但是大家也不是笨蛋,為何要投資基金呢?基金真的比不上ETF?

爬錯文的結果 ...

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

"我是布魯斯""FF4~15"網路爬了一下文章,釐清個重點:

1、ETF績效幾乎都完勝基金

2、ETF手續費0.5%都嫌貴,但是基金加一加動輒2~3%

但是大家也不是笨蛋,為何要投資基金呢?基金真的比不上ETF?

爬錯文的結果 ...

就像電視新聞看三X跟民O,會以為執政黨這次選舉會大勝

fcpro

【在美券商開戶買ETF心得分享】1.在台投資基金獲利不輸美股ETF; 2.在美券商分批買,手續費跟在台買境外基金差不多.....

viewtopic.php?t=5536

熱狗熱GO

"mrchildren""我是布魯斯""FF4~15"網路爬了一下文章,釐清個重點:

1、ETF績效幾乎都完勝基金

2、ETF手續費0.5%都嫌貴,但是基金加一加動輒2~3%

但是大家也不是笨蛋,為何要投資基金呢?基金真的比不上ETF?

爬錯文的結果 ...

就像電視新聞看三X跟民O,會以為執政黨這次選舉會大勝

大概三,四年前

我們公司討論到政治話題

大概綠色的佔了七成

目前大概剩下一成

我看慘慘慘

投票日出國玩,懶得去投

jett

"jerrysun"最後覺得ETF有趣的地方是可以自己搭配組合, 滿足自己是經理人的乾癮~

好比說美國平衡型就用VTI搭配BND、全球平衡型就用VT搭配BWX等…

買基金也可以過經理人的乾癮,變成「組合基金」的經理人

美國平衡型就買美股基金加美國綜合債券基金,全球平衡型就買全球市場基金加全球綜合債券基金

biggun

我是布魯斯

先談第二點 … 費用。

談手續費之前,先說內扣費用。之所以要先談內扣費用,是因為有些文章會提到,所以要先澄清。ETF雖是被動式基金,但還是有基金經理人,還是有一些有的沒的內扣費用,只是比起主動型基金少 (我也不確定為何還要有內扣費用,但MSCI是一家很賺錢的公司,負責編篡指數,若有任何ETF要引用MSCI的指數,就得一直付錢給MSCI,這算是ETF的成本之一)... 總之,不管是ETF或是主動型基金,內扣費用是一個投資人完全使不上力的東西,因為你根本不可能跟基金公司要回來。然後你看到的只會有一種價格,不管你透過哪一種通路買賣,都是一樣的價格,要比較績效也就直接拿對外揭露的價格來比,跟內扣費用完全無關。

再談手續費。ETF在股票市場的交易成本通常比股票低。但如果你提到的是0.5% (其實強烈懷疑FF大是不是打錯了,因為共同基金常被碎念的是”內扣費用”,而不是手續費…),現在很多基金通路頂多0.6%,優惠期間還砍到零、搞不好還外帶送你紅利點數給你以後用 (相當於刷卡繳稅,銀行不但沒辦法跟國稅局拿半毛錢,銀行還額外送你點數,這非常少有,不是銀行做功德,通常是為了衝市佔,這樣應該不錯吧!)。你會覺得手續費貴是因為你在銀行買基金,算是第二貴的,第一貴的可能還是保險公司的投資型保單,不太確定在證券公司買貴不貴,但基金平台(超市)跟投信投顧肯定便宜。

再談第一點 … 績效。

先說,有些ETF是主動型,這我也是最近才知道。另外,ETF雖然是在股票市場交易,算是封閉式基金,但其實並不像股票是絕對封閉。因為在台灣的外資有時為了不想參加權值股的除權息,又不想賣股,會在除權息旺季期間,將0050的成分股湊一湊,拿去跟元大換ETF,等除權息旺季過了,再跟元大換回來(0050也會除息,但好像是在5月、11月跟一般公司沒湊在一起)。我看VTI在鉅亨網的基本資料註明是開放型ETF,不知道是否也是類似的道理。

讓我們聚焦在指數型ETF好了。推廣指數型ETF最力者首推綠角。他的立論基礎是:長時間下來通常不會有任何一家公司的股票會超過平均值 (即指數ETF,先不論平均值是所謂算術平均、加權平均、中位數或...,就是一個一般般的水準)。

這句話也對也不對。

對的是:話說道瓊指數成分股在奇異被踢出去後,已經跟最早成立時都不一樣了,算是”富不過三代”吧!亦即,台積電成立31年,再強10年不過份,但廿卅年後呢?沒人敢拍胸脯保證。

不對的是:一個有著25人的班級,通常考前幾名的不會突然跌到後半段,就算有,也是偶爾一次,很快會回到原有水準。0050最近10年的績效若不是有台積電撐著,應該只剩下六、七成的價值吧!那麼若這10年都持有台積電,怎會差過0050呢?

所以結論是:單就績效而言,ETF也就是一般般,但可超長期維持著中等表現,而主動型基金經理人(不管中途是否換人)選股功力可能優於大盤指數,也有可能比較差,沒有絕對的道理,但很難超長期維持在前段班。

指數型ETF就是以較低成本營運,有著貼近大盤的績效表現。若是打算買入後就昏睡卅年,或直接忘記有這麼一回事,等要回蘇州賣鴨蛋時,才猛然想起有這麼一筆,那麼買全球型股票、債券ETF是對的。因為不管個別企業怎麼輪動,ETF就會挑最大(權值最大,但權值決定於指數編篡方式)。例如往後卅年間,台積電倒了,那也沒關係,因為0050就是挑台股市場權值最大的前50家企業就對了,有公司被剔除、就會有新的公司補進來。

話說自己本想開美國證券戶 (Firstrade今年推免手續費),去買巴爺爺或ETF,卻發現有些台幣基金的績效不輸這些標的。剛好又在通訊軟體的推播看到一篇理財文章,順著看下去,看到了一篇綠角的文章。就取其中一個標的跟其他候選者比較,如下表。

http://greenhornfinancefootnote.blogspo ... dence.html

先說鉅亨網可顯示的最大區間,但太早以前的數字可能不那麼準確,因為我是用HTML5看線圖的,如”*”所註明。但應該不會差很多,因為我很努力地檢查了幾遍。

主要先看從15年前到金融海嘯前的漲幅、再看海嘯期間的最大跌幅、接著看海嘯低點起漲到2018最高點的漲幅、最後看2018最高點直到最近下跌的跌幅及2018最低點到目前又反彈了多少,其中的重點是海嘯低點起漲到2018年高點,因為我們可以設想為在一次大跌後,再起漲的數年(ex.9~10年)間,這些標的可視為成長性資產,因為它們並不像個股會有大幅的波動(即使波克夏也是,算是控股公司的性質),在線圖上通常是左下到右上的走勢。

比較特別的是復華數位經濟跟安聯台灣科技這兩支共同基金,特別多了去魚尾跟去頭尾兩列,例如:復華數位經濟的”去魚尾”指的是在65元的時候賣掉,因為那時淨值跌破季線,再去魚頭是指平均買入成本在12元,淨值漲破季線時,而不是神才能全額買到的最低淨值10.47元。從海嘯過後到今年高點的最大年化報酬率可看到,這兩支台幣科技基金都勝過巴爺爺的波克夏、綠角文章中提到2016年被雜誌推崇的美林/貝萊德歐洲特別時機基金、及廣為ETF信徒買入的VTI,即使去掉魚頭、魚尾,光魚身就比其他三條魚全長還大。

「若眾人慌亂,你沉著自持…

若你能等待,且未感疲憊…

若你願深思,而非僅空想…

若眾人質疑,你依然堅信…

你將擁有一切。」

mikebrown

"我是布魯斯"再談手續費。ETF在股票市場的交易成本通常比股票低。但如果你提到的是0.5% (其實強烈懷疑FF大是不是打錯了,因為共同基金常被碎念的是”內扣費用”,而不是手續費…),現在很多基金通路頂多0.6%,優惠期間還砍到零、搞不好還外帶送你紅利點數給你以後用 (相當於刷卡繳稅,銀行不但沒辦法跟國稅局拿半毛錢,銀行還額外送你點數,這非常少有,不是銀行做功德,通常是為了衝市佔,這樣應該不錯吧!)。你會覺得手續費貴是因為你在銀行買基金,算是第二貴的,第一貴的可能還是保險公司的投資型保單,不太確定在證券公司買貴不貴,但基金平台(超市)跟投信投顧肯定便宜。

我不清楚ETF的交易手續費是否可以到0,但共同基金經常到0,至少我來到強基金後,跟著大家轉到基金平台跟投信網站去申購,很久沒付過交易手續費了

如果ETF交易手續費是0.5%,而共同基金是0%,就算ETF內扣費用低,第一年的整體費用也差不到哪去,更何況在國內通路買的環境比美國券商友善許多,光客服跟介面就完勝

我是布魯斯

"mikebrown""我是布魯斯"再談手續費。ETF在股票市場的交易成本通常比股票低。但如果你提到的是0.5% (其實強烈懷疑FF大是不是打錯了,因為共同基金常被碎念的是”內扣費用”,而不是手續費…),現在很多基金通路頂多0.6%,優惠期間還砍到零、搞不好還外帶送你紅利點數給你以後用 (相當於刷卡繳稅,銀行不但沒辦法跟國稅局拿半毛錢,銀行還額外送你點數,這非常少有,不是銀行做功德,通常是為了衝市佔,這樣應該不錯吧!)。你會覺得手續費貴是因為你在銀行買基金,算是第二貴的,第一貴的可能還是保險公司的投資型保單,不太確定在證券公司買貴不貴,但基金平台(超市)跟投信投顧肯定便宜。

我不清楚ETF的交易手續費是否可以到0,但共同基金經常到0,至少我來到強基金後,跟著大家轉到基金平台跟投信網站去申購,很久沒付過交易手續費了

如果ETF交易手續費是0.5%,而共同基金是0%,就算ETF內扣費用低,第一年的整體費用也差不到哪去,更何況在國內通路買的環境比美國券商友善許多,光客服跟介面就完勝

剛剛查了一下,FF大應該是弄錯了...

台股ETF交易的手續費買賣牌價都收0.1425%,來回0.285%,即使加上證交稅0.1% (一般股票要0.3%),也不過0.385%。何況若自己用電腦、手機、或語音系統下單手續費至少打6折,總交易成本不到0.28%。美國的交易成本又比台灣更低。

我覺得平台或投信投顧的優惠跟常態性免手續費還是有差。例如:復華到年底前新申請定期定額買 "中國新經濟A股、數位經濟、全球物聯網科技、東協世紀" 這4支終身免手續費,但也僅限這4支。其他很多時候要通路主推的基金要剛好是自己想買的、且時機要對,優惠才派得上用場,但常態性免手續費則是根本不需要考慮手續費問題。

不過,倒不需要因為手續費就跑去開美國證券戶,因為還有其他的障礙,例如:外幣匯費、匯率風險 (跟台幣科技相比的話)、...等因素要考量。

MuChen

"mikebrown""我是布魯斯"再談手續費。ETF在股票市場的交易成本通常比股票低。但如果你提到的是0.5% (其實強烈懷疑FF大是不是打錯了,因為共同基金常被碎念的是”內扣費用”,而不是手續費…),現在很多基金通路頂多0.6%,優惠期間還砍到零、搞不好還外帶送你紅利點數給你以後用 (相當於刷卡繳稅,銀行不但沒辦法跟國稅局拿半毛錢,銀行還額外送你點數,這非常少有,不是銀行做功德,通常是為了衝市佔,這樣應該不錯吧!)。你會覺得手續費貴是因為你在銀行買基金,算是第二貴的,第一貴的可能還是保險公司的投資型保單,不太確定在證券公司買貴不貴,但基金平台(超市)跟投信投顧肯定便宜。

我不清楚ETF的交易手續費是否可以到0,但共同基金經常到0,至少我來到強基金後,跟著大家轉到基金平台跟投信網站去申購,很久沒付過交易手續費了

如果ETF交易手續費是0.5%,而共同基金是0%,就算ETF內扣費用低,第一年的整體費用也差不到哪去,更何況在國內通路買的環境比美國券商友善許多,光客服跟介面就完勝

可能有誤會

美國券商現在交易手續費越來越低,例如firstrade 之前交易一筆ETF收2.95元美金(不到100元台幣),現在交易ETF手續費一律0元,以往一筆單子丟下去,不管金額大小都是收2.95元美元手續費還是非常便宜。

主要差別在內扣的經理費和帳戶管理費,ETF比基金便宜很多

買基金還是不要被"XX期限內手續費0元","5000元點數折扣XXX期限內有效"給制約,好的買點比手續費重要,如果為了賺到手續費折扣而急著進場,風險反而容易變大

讀書與賺錢是人生兩件最重要的事情,

前者使你不惑,

後者使你不屈。

chicky

"MuChen""mikebrown""我是布魯斯"再談手續費。ETF在股票市場的交易成本通常比股票低。但如果你提到的是0.5% (其實強烈懷疑FF大是不是打錯了,因為共同基金常被碎念的是”內扣費用”,而不是手續費…),現在很多基金通路頂多0.6%,優惠期間還砍到零、搞不好還外帶送你紅利點數給你以後用 (相當於刷卡繳稅,銀行不但沒辦法跟國稅局拿半毛錢,銀行還額外送你點數,這非常少有,不是銀行做功德,通常是為了衝市佔,這樣應該不錯吧!)。你會覺得手續費貴是因為你在銀行買基金,算是第二貴的,第一貴的可能還是保險公司的投資型保單,不太確定在證券公司買貴不貴,但基金平台(超市)跟投信投顧肯定便宜。

我不清楚ETF的交易手續費是否可以到0,但共同基金經常到0,至少我來到強基金後,跟著大家轉到基金平台跟投信網站去申購,很久沒付過交易手續費了

如果ETF交易手續費是0.5%,而共同基金是0%,就算ETF內扣費用低,第一年的整體費用也差不到哪去,更何況在國內通路買的環境比美國券商友善許多,光客服跟介面就完勝

可能有誤會

美國券商現在交易手續費越來越低,例如firstrade 之前交易一筆ETF收2.95元美金(不到100元台幣),現在交易ETF手續費一律0元,以往一筆單子丟下去,不管金額大小都是收2.95元美元手續費還是非常便宜。

主要差別在內扣的經理費和帳戶管理費,ETF比基金便宜很多

買基金還是不要被"XX期限內手續費0元","5000元點數折扣XXX期限內有效"給制約,好的買點比手續費重要,如果為了賺到手續費折扣而急著進場,風險反而容易變大

投資的最終目的是賺錢,

先決條件是低買高賣。

相對低點不買基金,

相對高點沒基金賣,

相對高點不賣基金,

相對低點沒現金買。

我是布魯斯

有感而發 ...

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

"我是布魯斯"或許,強基金的討論主題效率會越來越差

有感而發 ...

布魯斯老哥,有什麼建議?但說無妨。

我是布魯斯

"fundhot""我是布魯斯"或許,強基金的討論主題效率會越來越差

有感而發 ...

布魯斯老哥,有什麼建議?但說無妨。

其實沒什麼事啦!大概就是個人習慣問題

從建立討論者未清楚、明確描述問題,到很多人只看著最後一帖文就再起了子議題 ...

後來想想,應該說自己太龜毛了。

工作的時候,外包商不會因為做錯事被我駡 (除非之前特別耳提面命地交待過),但會因為 "習慣" 不好被我駡。

例如:改了某個檔案內容,卻仍延用原來的檔名,容易誤導別人,以為檔案沒被改過。最誇張的是有個外包商發email來,我一時之間摸不著頭緒,花了十幾分鐘把整個討論串從頭看到尾,才恍然大悟!原來,那封email之前的內容跟來信者要表達的完全無關,他只是為了抓我的account,就隨便找了封以前的email,卻浪費了我的時間。

就只是這樣,所以我才說效率不好。因為若能把條件描述清楚,然後多看討論串中的幾帖文 (有些熱門主題多達近百帖,倒也無需從頭來過) 再回文,就不會有無謂的浪費,效率會好很多。

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

Investment success doesn't come from "buying good things",

but rather from "buying things well"

(投資成功不是因為買到好東西,而是因為「買得好」。)

~by Howard Marks, The Most Important Thing: Uncommon Sense for the Thoughtful Investor

強大

"我是布魯斯""我是布魯斯"或許,強基金的討論主題效率會越來越差

有感而發 ...

其實沒什麼事啦!大概就是個人習慣問題

從建立討論者未清楚、明確描述問題,到很多人只看著最後一帖文就再起了子議題 ...

後來想想,應該說自己太龜毛了。

工作的時候,外包商不會因為做錯事被我駡 (除非之前特別耳提面命地交待過),但會因為 "習慣" 不好被我駡。

例如:改了某個檔案內容,卻仍延用原來的檔名,容易誤導別人,以為檔案沒被改過。最誇張的是有個外包商發email來,我一時之間摸不著頭緒,花了十幾分鐘把整個討論串從頭看到尾,才恍然大悟!原來,那封email之前的內容跟來信者要表達的完全無關,他只是為了抓我的account,就隨便找了封以前的email,卻浪費了我的時間。

就只是這樣,所以我才說效率不好。因為若能把條件描述清楚,然後多看討論串中的幾帖文 (有些熱門主題多達近百帖,倒也無需從頭來過) 再回文,就不會有無謂的浪費,效率會好很多。

老哥,討論就是這樣,七嘴八舌,各自吸收,各有領悟,之後各自上戰場,為自己的投資成果奮鬥,盈虧自負。

文字是中立的,吸收多少,就看個人天分,以及是否被執念蒙蔽了雙眼。

執念深的人,只看同溫內容,用以佐證自己想法無誤。執念讓吸收能力受限,溝通效率不彰,那是必然,無須在意。

但您的文章並非只有執念深者閱讀,還有千萬強友受惠,和所有openmind的人,一起共好,大家對您,都很感激!

Peggy2018

以下括弧內為對應ETF (就我所知的部分儘量取標的較接近的ETF)

目前這份配置的股債比是6:4, 股的部分標的為:

15% 富蘭克林成長(SPY),

30% 富蘭克林公用事業(XLU),

15% 坦伯頓中小型公司成長(VBR),

30% 荷寶全球消費新趨勢(XLY),

10% 坦伯頓外國基金(VEU)

債的部分為:

40% MFS全盛美國總報酬債券(BND)

20% 聯博美國收益(LQD)

20% 貝萊德環球高收益(JNK)

20% 路博邁新興市場本地債券(LEMB)

配上2008~2017的10年報酬率如下圖:

(這邊要注意的是路博邁新興市場本地債券與LEMB成立時間不到10年,不足的部分以摩根新興市場本地債券報酬做試算)

以2008年初投入100萬資金後, 每年年初做再平衡到2018年初的結果資金作試算:

基金結果:

ETF結果:

其實可以看出以我的資產配置組合來說, 兩者的年化報酬率差異約為0.42%

以報酬率來說在長期投資,不變更標的的話有可能是ETF勝出, 但是勝出的幅度其實沒想像中的大.

以我個人來說, 買基金的好處有:

1. 買進門檻低 (3000,5000就可以作一單位定期定額買入)

2. 設定好投資金額, 存好錢就可以自動投入, 只需在再平衡時機點調整扣款金額即可.

3. 要變現速度比較快

4. 不必擔心意外死亡後,家人無法處理或是無法得知這筆資金(在集保都有紀錄)

為了這些好處, 犧牲一點年化報酬率對我來說是值得的!

以上與各位強友分享

MuChen

"Peggy2018"最近小妹剛好也在研究資產配置與再平衡長期投資, 有利用自己做的基金配置與ETF的可能配置做了回測績效比較,與各位強友分享!

以下括弧內為對應ETF (就我所知的部分儘量取標的較接近的ETF)

目前這份配置的股債比是6:4, 股的部分標的為:

15% 富蘭克林成長(SPY),

30% 富蘭克林公用事業(XLU),

15% 坦伯頓中小型公司成長(VBR),

30% 荷寶全球消費新趨勢(XLY),

10% 坦伯頓外國基金(VEU)

債的部分為:

40% MFS全盛美國總報酬債券(BND)

20% 聯博美國收益(LQD)

20% 貝萊德環球高收益(JNK)

20% 路博邁新興市場本地債券(LEMB)

這個真的要讚賞一下,做回歸資料並不容易

不過不知道認真的"小妹"(應該是市場老鳥了)有沒有把ETF的配息還原進去?

國內的基金很容易找資料,Moneydj網站的基金報酬率已經把所有有配息的全計算進去,所以是真實的報酬率

但是市面上各個免費網站的ETF報價幾乎都沒有還原配息,有還原配息的技術線圖很少

所以有時候會發現同樣都是EMB指數,都是拉2008年到2018年的技術線圖卻會有高低不一樣的狀況

非債券型ETF幾乎都是季配息,債券型ETF全都是月配息

但是債券ETF常常有機會拿回30%的美國配息課稅,非債券型ETF常常就是30%的稅直接吃掉,要自己想辦法要回來

上面最後的結論應該是把稅全都讓美國政府吃掉的狀況

建議"大小妹(不好意思說老妹)"再回歸查看一下,資料會更準確,整體分析起來會更有意義

Peggy2018

"MuChen""Peggy2018"最近小妹剛好也在研究資產配置與再平衡長期投資, 有利用自己做的基金配置與ETF的可能配置做了回測績效比較,與各位強友分享!

以下括弧內為對應ETF (就我所知的部分儘量取標的較接近的ETF)

目前這份配置的股債比是6:4, 股的部分標的為:

15% 富蘭克林成長(SPY),

30% 富蘭克林公用事業(XLU),

15% 坦伯頓中小型公司成長(VBR),

30% 荷寶全球消費新趨勢(XLY),

10% 坦伯頓外國基金(VEU)

債的部分為:

40% MFS全盛美國總報酬債券(BND)

20% 聯博美國收益(LQD)

20% 貝萊德環球高收益(JNK)

20% 路博邁新興市場本地債券(LEMB)

這個真的要讚賞一下,做回歸資料並不容易

不過不知道認真的"小妹"(應該是市場老鳥了)有沒有把ETF的配息還原進去?

國內的基金很容易找資料,Moneydj網站的基金報酬率已經把所有有配息的全計算進去,所以是真實的報酬率

但是市面上各個免費網站的ETF報價幾乎都沒有還原配息,有還原配息的技術線圖很少

所以有時候會發現同樣都是EMB指數,但是拉2008年到2018年的技術線圖卻會有高低不一樣的狀況

非債券型ETF幾乎都是季配息,債券型ETF全都是月配息

但是債券ETF常常有機會拿回30%的美國配息課稅,非債券型ETF常常就是30%的稅直接吃掉,要自己想辦法要回來

上面最後的結論應該是把稅全都讓美國政府吃掉的狀況

建議"大小妹(不好意思說老妹)"再回歸查看一下,資料會更準確,整體分析起來會更有意義

感謝MuChen大的提點, (若是小妹叫不出口可以叫大姊

原本的年化報酬率是直接從美國Yahoo的"Annual Total Return (%) History"撈出來的

看了您的回文後,我去撈出了"Adj Close"的歷史淨值重新計算 (應該是這個吧?)

以下是做出來的新結果 (先不考慮退稅問題了, 因為有拜讀到網路的文章說退稅是不合法的,也不知道真實情況到底是如何,所以就一率以不退稅計算)

可以看出ETF的年化報酬率提升到7.98%與基金的7.15%差了0.83%!

比預期的少,本來以為會差個1.5%左右

MuChen

"Peggy2018""MuChen"

這個真的要讚賞一下,做回歸資料並不容易

不過不知道認真的"小妹"(應該是市場老鳥了)有沒有把ETF的配息還原進去?

國內的基金很容易找資料,Moneydj網站的基金報酬率已經把所有有配息的全計算進去,所以是真實的報酬率

但是市面上各個免費網站的ETF報價幾乎都沒有還原配息,有還原配息的技術線圖很少

所以有時候會發現同樣都是EMB指數,但是拉2008年到2018年的技術線圖卻會有高低不一樣的狀況

非債券型ETF幾乎都是季配息,債券型ETF全都是月配息

但是債券ETF常常有機會拿回30%的美國配息課稅,非債券型ETF常常就是30%的稅直接吃掉,要自己想辦法要回來

上面最後的結論應該是把稅全都讓美國政府吃掉的狀況

建議"大小妹(不好意思說老妹)"再回歸查看一下,資料會更準確,整體分析起來會更有意義

感謝MuChen大的提點, (若是小妹叫不出口可以叫大姊

)

原本的年化報酬率是直接從美國Yahoo的"Annual Total Return (%) History"撈出來的

看了您的回文後,我去撈出了"Adj Close"的歷史淨值重新計算 (應該是這個吧?)

以下是做出來的新結果 (先不考慮退稅問題了, 因為有拜讀到網路的文章說退稅是不合法的,也不知道真實情況到底是如何,所以就一率以不退稅計算)

可以看出ETF的年化報酬率提升到7.98%與基金的7.15%差了0.83%!

比預期的少,本來以為會差個1.5%左右

我也以為至少會有1.5%以上的差距,像股票型SPY年化配息率約1.6~1.8%,債券類BND年化配息率約2.5%

用6:4下去平均計算起來也不少

不過沒關係,這樣也是有參考價值

謝謝Peggy小妹(還是這樣稱呼好了

a8806494

.................

10年就8.3% (不知道能否這樣算?)

如果本金很大就很不得了

chang78424

但我個人與家人其實已經買債券基金4-5年了,當然持續都有在投入,方法也都是看誰跌多就買誰,當然有時候生活費自己也有花用一些

但確實,這兩三年來,可能算是固定收益類的空頭吧,

其中薄瑞全高收,領了54次息,績效都還是負的,不免讓自己有點懷疑,自己的投資方法是不是有問題,

也想說是不是當初反而買債券ETF,反而績效會好很多?是不是我的績效其實都只是被這些費用吃掉了?

但我又在想,正常有經理人操盤的基金績效正常會比較好不是嗎? 可是我朋友說通常長期主動式的績效很難贏被動

其實我也說不清自己問題在哪? 只是想知道,跟ETF比,除了少數優秀經理人能有較好績效外,大部分還是都不如ETF嗎??

還是有甚麼基金都優點,是ETF做不到的?

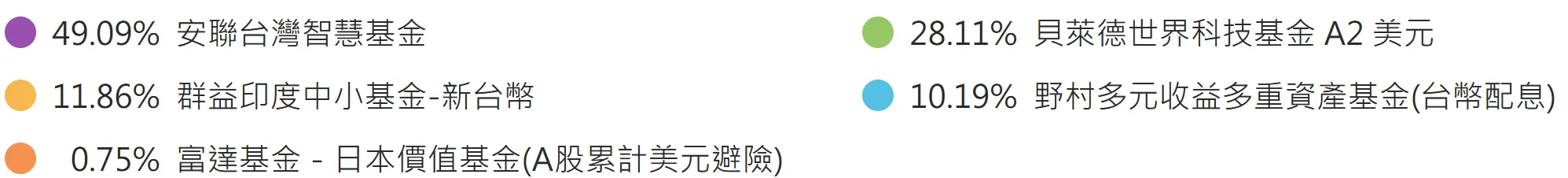

附上我個人自己投資的組合,也累積了4-5年了

fundhot

"chang78424"會問這問題主要是,有個朋友在銀行做理專,堅持不買基金(包含債基),說買基金內扣費用太多,很多績效都被吃掉

但我個人與家人其實已經買債券基金4-5年了,當然持續都有在投入,方法也都是看誰跌多就買誰,當然有時候生活費自己也有花用一些

但確實,這兩三年來,可能算是固定收益類的空頭吧,

其中薄瑞全高收,領了54次息,績效都還是負的,不免讓自己有點懷疑,自己的投資方法是不是有問題,

也想說是不是當初反而買債券ETF,反而績效會好很多?是不是我的績效其實都只是被這些費用吃掉了?

但我又在想,正常有經理人操盤的基金績效正常會比較好不是嗎? 可是我朋友說通常長期主動式的績效很難贏被動

其實我也說不清自己問題在哪? 只是想知道,跟ETF比,除了少數優秀經理人能有較好績效外,大部分還是都不如ETF嗎??

還是有甚麼基金都優點,是ETF做不到的?

附上我個人自己投資的組合,也累積了4-5年了

可以爬一下這兩篇,還有,你確定你的基金都買得到對應的ETF?例如你買了一堆的南非幣配息基金...

【在美券商開戶買ETF心得分享】1.在台投資基金獲利不輸美股ETF; 2.在美券商分批買,手續費跟在台買境外基金差不多.....

https://forum.fundhot.com/viewtopic.php?t=5536

【投資心路歷程】從股票基金轉到美股ETF,又轉到台股,後來學會慢慢養大債券基金,最後到核心衛星基金互養來準備退休金

https://forum.fundhot.com/viewtopic.php?t=6441

我是布魯斯

"chang78424"會問這問題主要是,有個朋友在銀行做理專,堅持不買基金(包含債基),說買基金內扣費用太多,很多績效都被吃掉...

又是一個糾結!內扣費用是投資人完全使不上力的東西啊!

舉例來說:有A、B兩位代操經理人,A收費很硬,一律是盈餘的10% (我不知代操的價碼,此處引用物業公司代為處理房屋租賃的費率)、但B偷偷地把你拉到旁邊說:我原本佣金牌價也是10%,但我倆有緣,打6折算你6%就好了。

同樣把1,000萬給兩個人操作,第一年下來,A幫你賺了300萬,扣除30萬佣金,你拿270萬;B只幫你賺200萬,扣掉12萬佣金,你能拿188萬。你會因為B只收6%就決定下一年度把全部2,000萬完全給B操作嗎?搞不好你拿著A的績效去挑戰B,他還會跟你說:可是我已經給你佣金折扣了呀!

假設第二年又分別把1,000萬給兩個人操作,可是這年起起伏伏難度很高,最後年度結算A只幫你賺了100萬,收你10萬的佣金,你實拿90萬;B卻虧了20萬。不確定代操若虧錢要怎麼算佣金,但想像中B總不會補20萬給你吧!就算B補20萬給你,你還是損失了一年的利息,因為時間是有價值的。

你有沒有想過,共同基金公司還得養幾個研究員拜訪公司、分析資料,以便幫經理人挑出好標的,但ETF經理人好像不用特別做甚麼,卻還要收你經理費 (亦屬內扣費用)?我倒是不會這樣想,因為被動型基金ETF引用某一指數,就需要付給指數編篡公司 (例如:MSCI 明晟) 一筆費用,因為不只時間有價值、資料也有價值,所以我們才會常常收到行銷的來電,因為我們的個資被以 "一個人一塊錢" 的行情價賣掉了。

所謂個股或共同基金內扣費用高於ETF吃掉太多獲利,指的是:如果A經理人能像B一樣只收6%的佣金,那麼你的收益會更多。這句話就像 "蘋果熟透了會從樹上掉下來",是實話、但也是完全沒幫助的廢話 (除非你是能從中悟出萬有引力的牛頓),因為明明A的績效遠勝過B。

其實,內扣費用就是這麼回事 ... 所以,不要再糾結了。

但又怎能確定A會一直勝過B?當然無法,連巴爺爺都會吃鱉了,而且他也不是全球最厲害的投資者,但已經是長期投資績效非常上乘者。你會說:連他也推崇ETF。是沒錯,但你可曾想過,如果你只能選擇一個,你會選ETF、還是巴爺爺的波克夏?

ETF跟共同基金一樣也是一個組合,可能是某種特定的組合,例如:某一區域、國家或產業的股票組合,所以,個股或共同基金有可能勝過ETF、也可能敗給ETF。例如:ETF 0050 的交易成本比個股低 (證交稅僅為個股的1/3),但海嘯後至今的10年間,買入2330台積電的績效一定遠勝於0050,但若買入其他個股,績效就可能不如0050。甚至你選中的個股不出10年就被台灣指數公司 (編篡 "台灣50指數" 的公司) 踢出組合,只因其市值掉出前50名。

ETF的立論基礎在於:長期下來ETF會勝過個股,因為很難有個別企業可以長期位居前段班,而ETF就是全部樣本的中間值 (可能是中位數、也可能是算術平均值)。這點大致上沒錯,例如:在GE前一陣子被踢出去後,就沒有一家是道瓊工業指數的最原始成分股了。另外,假如台灣繼續存在,可能過了20年之後,台積電因三星反攻、大陸崛起、甚至郭董介入、...等原因而式微,但0050依舊會選取市值前50大的公司,即使成分股裡沒有後張忠謀時期的台積電。

我們還是完全無法否認台積電在近10年遠勝0050的事實,因為若抽掉台積電,0050的績效可能只剩原來的1/3不到,而我們又有多少個10年來檢視或驗證?

northwind

"chang78424"會問這問題主要是,有個朋友在銀行做理專,堅持不買基金(包含債基),說買基金內扣費用太多,很多績效都被吃掉

但我個人與家人其實已經買債券基金4-5年了,當然持續都有在投入,方法也都是看誰跌多就買誰,當然有時候生活費自己也有花用一些

但確實,這兩三年來,可能算是固定收益類的空頭吧,

其中薄瑞全高收,領了54次息,績效都還是負的,不免讓自己有點懷疑,自己的投資方法是不是有問題,

也想說是不是當初反而買債券ETF,反而績效會好很多?是不是我的績效其實都只是被這些費用吃掉了?

但我又在想,正常有經理人操盤的基金績效正常會比較好不是嗎? 可是我朋友說通常長期主動式的績效很難贏被動

其實我也說不清自己問題在哪? 只是想知道,跟ETF比,除了少數優秀經理人能有較好績效外,大部分還是都不如ETF嗎??

還是有甚麼基金都優點,是ETF做不到的?

附上我個人自己投資的組合,也累積了4-5年了

<<先說結論

你朋友說的是對的

你要感謝你朋友說真話 , 尤其他是個 "理專"

他真的是好朋友 , 而不是只想賺你錢>>

我今天搜尋ETF相關文章,進而搜尋到貴網站

看到這一主題 , 特地註冊

投資各有流派與哲學 , 各看各的部落格或討論區

且 "布魯斯大" 及板上許多朋友對 ETF 也並非不認識

因此我絕非來此踢館

只是看到這網友的問題跟我的心路歷程很像,故進來分享

若有人看了文章之後覺得受到冒犯 , 這絕非我的本意

我曾經投資很喜歡投資基金(統一泉天后.美琳曠業.霸琳東歐.德聖綠能...@@)

投資由專業的來 !由專業人員操盤本就要付費! 不用管內扣費用 , 基金幫你賺的才是重要!

我秉持這觀念好久

(這期間一直看綠角 ,覺得他在說甚麼, 怎麼可能有低費用的基金, 而且管費用做甚麼, 小家子氣)

也由基金賺了錢

也聽從某大師當初說的基金養基金 , 最多時候同時定期定額9支基金

(仍看綠角,開始半信半疑,國外有低費用的基金嗎 , 若有的話銀行引進一定囊括台灣全投資人眼光!一定一個打十個

覺得錢拿去海外,很奇怪,很麻煩,我要匯給誰阿我 )

約3~5年後 , 我開始覺得不對勁 , 因此去看綠角推薦的外國書 , 然後自己思考

我看了漫步華爾街 . 投資金律

總之

a.基金內扣費用太高 , 100萬每放一年就被抽2萬~3萬 , 費用真的是問題

b.買基金要手續費(還用%算) , 國外已經有免佣基金 , 台灣所有銀行一起壟斷搞鬼不引進 ,

我是不是活在駭客任務裡被台灣全金融界洗腦了(包括電視.雜誌.書籍.大師)

c.幾乎沒有人能長期贏大盤(畢竟有巴菲特這位神人,還有彼得林區無法忽視的光芒)

因此選擇指數型基金

但因為非美國人不能買這種

所以買ETF

一定有贏0050 , VTI 的基金,但連贏五年就很難了

好 , 可能也有連續五年贏 0050 或 VTI 的基金

但我事先找不到是哪一支

請參考

當別人開始說你是瘋子的時候,你離勝利就不遠了……

longtime

"a8806494"可以看出ETF的年化報酬率提升到7.98%與基金的7.15%差了0.83%!

.................

10年就8.3% (不知道能否這樣算?)

如果本金很大就很不得了

當然不能這樣算

版上許多強友12月抄底買而最近賣都賺了10%的紅包

既然兩個月賺了10%

今年不就可以賺60%

我是布魯斯

"northwind"

投資各有流派與哲學 , 各看各的部落格或討論區

且 "布魯斯大" 及板上許多朋友對 ETF 也並非不認識

因此我絕非來此踢館

只是看到這網友的問題跟我的心路歷程很像,故進來分享

若有人看了文章之後覺得受到冒犯 , 這絕非我的本意...

因此選擇指數型基金

但因為非美國人不能買這種

所以買ETF

一定有贏0050 , VTI 的基金,但連贏五年就很難了

好 , 可能也有連續五年贏 0050 或 VTI 的基金

但我事先找不到是哪一支

請參考

我不會覺得被冒犯、但令人遺憾的是northwind偏頗地、太快跳進一個結論。綠角的文章我也看,只是並非全然認同。

請注意:內扣費用是投資人完全使不上力的一塊。

若有三名代操經理人:

A的收費是代操金額1.6%、外加獲利金額10%

B的收費是代操金額1.0%、外加獲利金額6%

C的收費跟A一樣,是代操金額1.6%、外加獲利金額10%

給每個經理人500萬代操,假設一年過去了:

A幫你獲利100萬,所以A收8萬+10萬=18萬,你實得600-18=582萬

B幫你獲利50萬,所以B收5萬+3萬=8萬,你實得550-8=542萬

C只幫你獲利10萬,所以C收8萬+1萬=9萬,你實得510-9=501萬

請問隔年你會因為B一定收得比較便宜,就全部給B代操?老實說,我不會。若某一年大環境不好,三個經理人全部虧損,只是A虧損的比B少、B又比C少,A跟C還是照收代操部位那1.6%,B照收代操部位1.0%,但B根本也不會退錢給你、多少彌補你一些虧損,不是?

實際上,一堆A跟C的組合就是共同基金,有績效上乘的、也有很鳥的,B就是ETF,收費低,而績效大致在中等。你怎不問B沒花力氣精神去做甚麼選擇,還要跟你收錢?我不會這樣說,因為B後面還有惡人,例如一個叫明晟的,編個指數就能一路賺下去、賺到地老天荒 ...

一定有贏0050 , VTI 的基金,但連贏五年就很難了

好 , 可能也有連續五年贏 0050 或 VTI 的基金

但我事先找不到是哪一支

=> 如果近10年是買台積電,績效比0050好得多,大約年化17% vs. 9%;換句話說,若把台積電抽掉,0050績效搞不好立馬掉1/3,這是你可以查證的。另外,巴老也鼓勵人們買ETF,請問你會不會猶豫到底ETF跟BRK哪個好?

理論上,超長期績效可能是ETF最好,君不見自從GE被踢出去之後,現在DJ都不是原有的企業了,但我活不了那麼久,所以完全不感興趣。另外,若真的績效要好,應該是看到苗頭不對,就要腳底抹油,因為主動基金一定要有相當部位買入目標標的、而被動基金根本完全無法脫身,身為投資人卻可以果決賣出後、再用期貨放空 ... 兩面賺啊!

我是布魯斯

"northwind" ... 也聽從某大師當初說的基金養基金 , 最多時候同時定期定額9支基金 ...

我不確定你說的大師是誰,強者我學姊蕭碧燕最多同時養到32支基金,大概只有佩琪的58支能贏過她了!

但懶人如我,夯不啷噹,大概7、8支我就快暈了...

https://www.wealth.com.tw/home/articles/4508

coolman

https://savingking.com.tw/blog/post/exc ... broker_etf

我是布魯斯

"coolman"良心海外券商投資人的告白: 被過度神話的海外券商跟ETF

https://savingking.com.tw/blog/post/exc ... broker_etf

這篇 ... 很犀利啊!基金黑武士的幾篇也是 (詳底下超連結)

=> http://strike777.pixnet.net/blog/post/4 ... 5%E8%B3%87

=> http://strike777.pixnet.net/blog/post/3 ... D%EF%BC%9F

不過,其中黑武士對於指數編篡的瞭解稍嫌不足,直接將台股大盤的市值加權算法套用在所有的指數,實為一大誤謬,至少道瓊是單純的價格加權算法。

https://kknews.cc/zh-tw/finance/4llnr3.html

northwind

"coolman"良心海外券商投資人的告白: 被過度神話的海外券商跟ETF

https://savingking.com.tw/blog/post/exc ... broker_etf

自2019.10初開始,嘉信、TD 等美國大券商都免買賣ETF手續費了

把錢匯過去就算要1000,一年匯20萬就可以把它降到0.5%以下,算是划算

且ETF 管理費又非常低

各位投資朋友真的可以去了解 並 考慮使用ETF作為指數化投資的工具

買大範圍的ETF,分批買入並持有,定期定額

這樣就能跟著市場走了

至於使用美國券商的最大風險

我認為是投資人瞬間的死亡

來不及把錢拿回來

認真學

http://www.justacafe.com/2019/11/blog-post.html

我是布魯斯

"認真學"just a caf 美國固定收益 國內券商退稅成功 案例分享

http://www.justacafe.com/2019/11/blog-post.html

如果多看過幾個網站,你將會發現大部分的格主都會把這項寫的很保守,大概是因為美國稅官是一個讓政府高官、FBI、CIA都敬畏三分的單位,或許稅務官司從沒輸過?其實,台灣國稅局也不惶多讓,訴訟勝率我猜至少有8成。或許有人會質疑:之前林若亞不是讓所謂治裝費被列入工作必要支出,而能成為減項?但那也是行政訴訟失敗後,提起釋憲,大法官規定兩年內須修法,一般媒體標題所謂 "抗稅成功" 指的是財政部修法後的事了,因為法律不溯既往,所以在當下,林若亞也得乖乖補稅。

美國國民都不一定搞得清楚稅法了 (發放的到底是interest或是dividend?),何況是我們這些老外?一般會出現三種狀況:

- 根本沒被課稅:據說國內有些券商拿到了某項資格,透過其進行複委託交易,就不會被課稅

- 被預課30%後,成功退稅:有人認為之所以可以退稅,是因為申報項目錯誤,誤導了美國國稅局 ... (會不會哪天被討回去或被禁止再交易?)

- 被預課30%,但申請退稅失敗

所以啊!就算哪天超怕麻煩的自己真的使用複委託或直接開美國證券戶,大概就買買巴老的波克夏、或那些從無dividend的公司,單純價差資本利得,完全沒有稅務問題,有錢賺又落得清閒。

以無法為有法 以無限為有限

大道至簡 無為自在

moboo6611

會有如此改變,跟大家分享一下心得

1.VT今年的報酬率為21%左右,其實比我全基金加起來的總報酬還好,自己配置還比較累...

2.搭配IEF 7-10年美債,可以平衡波動率.

3.台灣轉買0050 ETF,單純一點.

3.當然基金有較高的總開銷費用.

................................

之前把股票轉基金也是覺得不要單壓股票,現在看到一個可以重壓的標的,也有較低的費用,

本金漸大也不容許一次的失誤,所以慢慢出清基金(債券型和股票型),轉為指數型投資.

單純點好.

當然強基金幫助我很多,我也不否定主動基金有其樂趣,這兩年的全部基金總報酬應該有10%的獲利.

也算不錯.感謝強基金的幫助.

有一點小小建議,隨著ETF的盛行,是否強基金可以慢慢加一些ETF基金的分析,因為ETF也算是基金

符合強基金的本質,如能加入台股ETF,美股ETF等等就很棒.-->目前沒有這樣的網站,

我自己覺得主被動基金就只是一種選擇和工具,如果有一網站都包含這兩種工具,就太棒了.

.................................

我的五大投資金律,開槓桿也能應付:

一、找對一路向上的標的

二、做好配置及現金比例

三、利用再平衡逢低買

四、有錢隨時買,按配置進場

五、長期持有,缺錢再賣

mrchildren

"moboo6611"有一點小小建議,隨著ETF的盛行,是否強基金可以慢慢加一些ETF基金的分析,因為ETF也算是基金

符合強基金的本質,如能加入台股ETF,美股ETF等等就很棒.-->目前沒有這樣的網站,

我自己覺得主被動基金就只是一種選擇和工具,如果有一網站都包含這兩種工具,就太棒了.

.................................[/quote]

股債FBI其實就是看ETF的好工具,強大這次大改版還特別提過FBI納入ETF的參數。

https://forum.fundhot.com/viewtopic.php?t=7398

[quote="fundhot"]2. FBI使用新的資料源及參數

我們增加使用ETF,作為部分FBI的參數,最大好處是讓FBI能更直接的反應基金走勢,而非只是跟著大盤。

這個變化將能夠更直接反應大盤漲但匯率跌的市場,例如印度基金。

【機會教育】印度股市今年以來大漲13.63%,印度基金卻多數賠錢,關鍵就在...

https://forum.fundhot.com/viewtopic.php?t=6275

熱門主題

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

經典話題

27歲投資ETF及股票基金的配置方向

為了多幾%配息買南非幣基金,長久下來報酬越差越大

請願績效好的幾檔基金跟ETF,納入強基金關注清單

「我的收藏」全新上線,基金ETF收藏量最多150支

尋找績效長線穩健向上而波動較小的基金或ETF

月配的同時又保有一定獲利的基金ETF配置

買進科技基金的領先指標,過去5年幾乎每壓必中